每日經濟新聞 2022-03-31 23:05:54

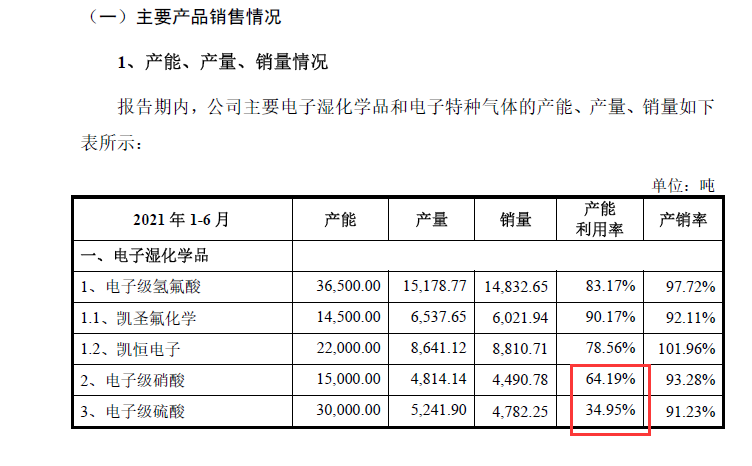

◎在相關產品并未滿產滿銷,尤其是電子級硫酸和電子級硝酸的產能利用率在2021年上半年分別僅為34.95%和64.19%的情況下,中巨芯擬借此次IPO募投項目將相關產品產能倍增,如何消化這些產能仍是一個問題。

◎除去其他營業收入,以及不賺錢的凱恒電子和博瑞電子(負責電子特種氣體業務)產生的收入,大致算起來,在2020年,中巨芯真正具有盈利能力的業務貢獻的營業收入其實只有約2.4億元,為4億元整體營收的約6成。

每經記者|王琳 每經編輯|張海妮

圖片來源:攝圖網-400056422

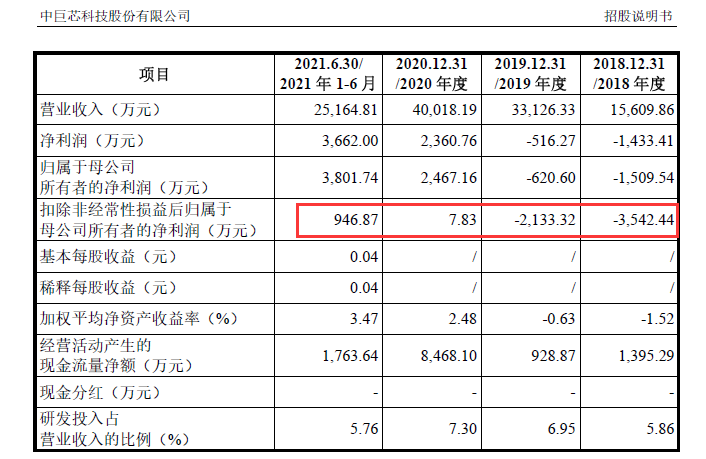

從事電子化學材料業務的中巨芯科技股份有限公司(以下簡稱中巨芯)沖刺科創板IPO,目前處于“中止(其他事項)”狀態。營業收入從2018年的1.56億元快速增長至2020年的4億元,也因此使得中巨芯跨過了“最近一年營業收入不低于3億元”的上市標準線。不過,中巨芯的營收中也包含了多塊盈利能力較差的業務,在擴充營收的同時,其在報告期(2018~2020年及2021年上半年)的整體扣非后凈利潤實則是虧損的。

與此同時,作為中巨芯在2020年的第三大客戶,格林達(603931,SH)在其2020年披露的招股書中,將中巨芯定位為自己的OEM產品供應商。事實上,中巨芯在獲得日資企業中央硝子技術授權生產高純六氟化鎢的合作關系中,也實則扮演著類似代工廠的角色。

此外,在相關產品并未滿產滿銷,尤其是電子級硫酸和電子級硝酸的產能利用率在2021年上半年分別僅為34.95%和64.19%的情況下,中巨芯擬借此次IPO募投項目將相關產品產能倍增,如何消化這些產能仍是一個問題。而從財報來看,并不“缺錢”的中巨芯還計劃通過IPO募得3億元資金補充流動性。

中巨芯主要從事電子濕化學品、電子特種氣體和前驅體材料的研發、生產和銷售,其本次選擇的上市標準是“預計市值不低于30億元,且最近一年營業收入不低于3億元”。

具體來看,中巨芯在2020年的營業收入為4億元,無疑符合上述上市標準中關于營收的要求。不過,中巨芯的營收到底“質量”如何,或仍需打上一個問號。

以2020年為例,中巨芯的主營業務收入為3.67億元,其他業務收入為3356.30萬元,其中最主要的是貿易收入,即中巨芯從關聯方巨化集團及其他第三方采購的氯化氫(醫用級)、高純氫氣(非電子級)等產品,并對外直接銷售后的收入,金額為2958.26萬元。

在3.67億元主營業務收入中,主要分為電子濕化學品和電子特種氣體兩塊,分別由全資子公司浙江凱圣氟化學有限公司(以下簡稱凱圣公司)、浙江博瑞電子科技有限公司(以下簡稱博瑞電子)負責,銷售收入分別為3.37億元和0.29億元。

無疑,凱圣公司是中巨芯的主要營收來源,事實上,銷售收入較少的博瑞電子在2020年凈利潤甚至虧損2797.11萬元。

再看貢獻了主要營收來源的電子濕化學品業務,作為該業務中銷售收入占比最大的電子級氫氟酸產品,實際上是按照客戶類型不同而由兩家公司進行銷售。其中,面向集成電路領域客戶的電子級氫氟酸由凱圣公司銷售,面向光伏、顯示面板領域客戶的,則由凱恒電子銷售。

凱恒電子為凱圣公司的控股子公司,由凱圣公司和格林達分別持股51%和49%。

事實上,報告期內,格林達的電子級氫氟酸銷量一直都高于凱圣公司。與此同時,2018~2020年及2021年上半年,凱恒電子銷售收入分別為8252.91萬元、13814.73萬元、9858.69萬元和5080.05萬元,占中巨芯整體營收的比重分別達52.87%、41.70%、24.64%和20.19%。

然而,對中巨芯貢獻這么多營收的凱恒電子,在報告期內的毛利率卻分別為10.73%、13.72%、0.79%和-2.95%。以2020年為例,凱恒電子的凈利潤虧損200.54萬元。

除去其他營業收入,以及不賺錢的凱恒電子和博瑞電子(負責電子特種氣體業務)產生的收入,大致算起來,在2020年,中巨芯真正具有盈利能力的業務貢獻的營業收入其實只有約2.4億元,為4億元整體營收的約6成。

或許也正因為如此,報告期內,中巨芯的營業收入分別為1.56億元、3.31億元、4.00億元和2.52億元,保持著較高的增速。然而,中巨芯對應期間的扣非后歸母凈利潤卻分別為-3542.44萬元、-2133.32萬元、7.83萬元和946.87萬元。從整個報告期來看,其扣非后歸母凈利潤是虧損的。

圖片來源:招股書(申報稿)截圖

回溯過往,2018年,巨化股份(600160,SH)聯合國家集成電路產業投資基金公司等多家基金,共同出資設立中巨芯。與此同時,巨化股份將其持有的博瑞電子100%股權和凱圣公司100%股權以總共9.4億元的對價轉讓給中巨芯。

借此,巨化股份希望其電子化學材料業務實現彎道超車。甚至,巨化股份在彼時便可能已有將中巨芯送上資本市場的考量。

不過,對于如今擬上市科創板的中巨芯,其科創屬性到底如何?

首先,相對于電子濕化學品的技術來源于巨化股份和凱圣公司的自身積累,中巨芯的電子特種氣體則借助于外部公司的技術授權。

例如,中巨芯在2015年獲得C公司(未具體披露公司名稱)關于高純氯氣和高純氯化氫的技術授權,在2018年獲得B公司關于高純六氟丁二烯的技術授權。

再如,2018年底,博瑞電子與日本企業中央硝子成立合資企業博瑞中硝,由博瑞電子持有51%的股份而控股。2019年底,博瑞電子與中央硝子及其關聯方又成立博瑞商貿,由中央硝子持有51%的股份而控股。

2019年4月,中央硝子對博瑞中硝生產高純六氟化鎢進行技術授權,博瑞中硝生產的高純六氟化鎢按規定需由博瑞商貿進行獨家銷售。也就是說,博瑞中硝在這一關系中實則扮演了近似中央硝子代工廠的角色。

此外,記者還注意到,2018~2020年及2021年上半年,凱圣公司向格林達銷售電子濕化學品380.08萬元、1550.38萬元、2352.39萬元和821.46萬元,分別占各期中巨芯電子濕化學品銷售收入的3.01%、5.82%、8.13%和4.72%。

格林達主要從事超凈高純濕電子化學品的研發、生產和銷售業務,產品主要包括顯影液、蝕刻液、稀釋液、清洗液等,其在2020年成功上市A股。

不過,對于與凱圣公司的合作,格林達在其招股書中表示,凱圣公司是格林達的OEM產品供應商。格林達將其定制OEM業務模式定義為公司與客戶進行聯合開發或獲取客戶需求后,通過公司內部評估,對于部分產品選擇專業制造商,按照公司的品質控制要求進行定制生產。事實上,OEM還有一個通俗說法叫做“代工”。

那么,中巨芯是否存在部分業務為代工模式呢?對此,《每日經濟新聞》記者多次致電中巨芯并發去采訪函,但截至發稿未收到對方回復。

本次IPO,中巨芯擬募集資金16.8億元,其中13.8億元用于“中巨芯潛江年產19.6萬噸超純電子化學品項目”,3億元用于補充公司流動資金。

首先來看“中巨芯潛江年產19.6萬噸超純電子化學品項目”,其具體包括8萬噸電子級硫酸、3萬噸電子級氫氟酸、3萬噸電子級硝酸、2.5萬噸電子級氨水、2萬噸電子級雙氧水、1萬噸電子級異丙醇、0.1萬噸電子級混酸。

那么,中巨芯上述擬募投項目產品的產能利用率如何呢?

招股書(申報稿)顯示,2021年上半年,中巨芯的電子級硫酸、電子級氫氟酸和電子級硝酸的產能分別為3萬噸、3.65萬噸和1.5萬噸,產能利用率分別為34.95%、83.17%和64.19%,其當期的產銷率分別為91.23%、97.72%和93.28%。

圖片來源:招股書(申報稿)截圖

如此看來,IPO募投項目使得中巨芯的電子級硫酸、電子級氫氟酸和電子級硝酸產能幾乎全部翻倍。而面對并未滿產滿銷的現狀,尤其是電子級硫酸和電子級硝酸較低的產能利用率,中巨芯又何以消化IPO募投項目帶來的新增產能呢?

電子級氨水、電子級雙氧水、電子級異丙醇和電子級混酸的產能利用率和產銷率,中巨芯在招股書(申報稿)中并未披露,所以募投項目帶來的新增產能能否消化暫不得而知。

事實上,中巨芯在招股書(申報稿)中也坦承,公司(募投)項目達產后可能無法實現預期銷售,將存在新增產能難以消化,募集資金投資項目無法實現預期盈利的風險。

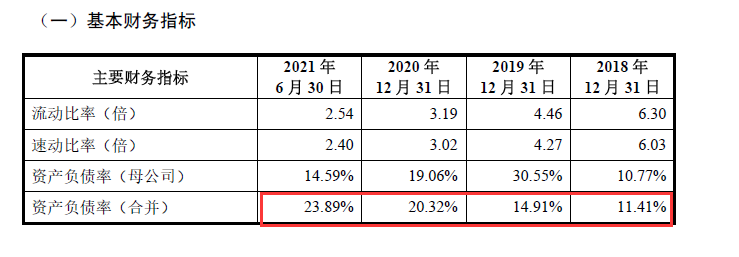

再來看擬用于補充流動資金的3億元。記者注意到,招股書(申報稿)顯示,截至2021年上半年末,中巨芯的資產負債率為23.89%,其流動比率為2.54倍。

圖片來源:招股書(申報稿)截圖

而2018~2020年及2021年上半年,中巨芯還分別獲得1204.64萬元、1418.07萬元、1111.64萬元和476.20萬元的利息收入。

因此,中巨芯的資金狀況應該說相當良好,也并不存在短期資金承壓的情況。

值得一提的是,早在博瑞電子和凱圣公司在被巨化股份轉讓之前,巨化股份為其電子化學材料業務募資資金的使用上就曾有過“變卦”。

2016年,巨化股份非公開發行股份募集資金33.64億元,其中10.75億元計劃用于投資建設博瑞電子的3個電子特種氣體項目。然而,到了2017年11月,巨化股份便以擬剝離電子化學材料業務為由,變更上述3個電子特種氣體項目,并將10.75億元募集資金全部用于補充巨化股份的流動資金。

就如何消化IPO募投項目帶來的新增產能,以及以3億元募集資金用于補充公司流動資金的必要性問題,中巨芯也未能對記者的相關采訪予以回復。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP