每日經濟新聞 2023-03-17 08:28:59

每經編輯|孫志成 杜宇

近日,美國硅谷銀行、簽名銀行和銀門銀行接連遭遇擠兌,遭金融監管部門關閉,其中硅谷銀行成為了自2008年金融危機以來美國破產的最大銀行。事件經發酵,美國儲戶紛紛逃離中小銀行,轉向一些“大而不能倒”的大銀行。

而作為美國西海岸富人們最愛的銀行之一,美國第一共和銀行如今也走到了危機邊緣。

不過,在第一共和銀行步硅谷銀行后塵之前,華爾街的大銀行出手了。

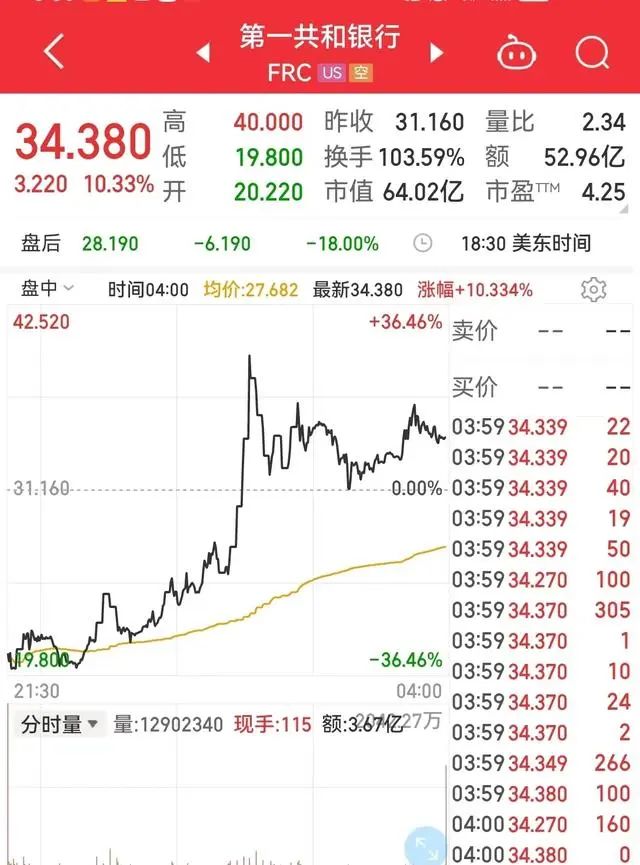

當地時間2023年3月16日,領先的私人銀行和財富管理公司第一共和銀行(FRC,股價34.38美元,市值64.02億美元)宣布,將從美國銀行、花旗集團、摩根大通、富國銀行、高盛、摩根士丹利、紐約梅隆銀行、PNC銀行、道富銀行、特魯斯特銀行和美國銀行獲得總計300億美元的未投保存款。

圖片來源:美國第一共和銀行官網

第一共和銀行創始人兼執行主席im Herbert和首席執行官兼總裁Mike Roffler表示, “我們對美國銀行、花旗集團、摩根大通、富國銀行、高盛、摩根士丹利、紐約梅隆銀行、PNC銀行、道富銀行、特魯斯特銀行和美國銀行深表感謝。他們的集體支持加強了我們的流動性狀況,反映了我們持續的業務質量,是對第一共和銀行和整個美國銀行系統的信任投票。

當地時間3月16日美股盤初,第一共和銀行股價曾一度暴跌超35%。消息傳出后,第一共和銀行股價快速拉升,并將漲幅一度擴大至近30%以上。截至收盤,第一共和銀行報34.38美元,漲幅10.33%,市值64.02億美元。

但在該行宣布暫停支付股息并表示將集中精力減少借款之后,其股價在盤后交易中再度大跌,跌幅一度達29%,截至發稿跌幅收窄至17.4%。

截至16日收盤,美股三大指數集體收漲,道指漲1.18%,納指漲2.48%,標普500指數漲1.76%。板塊上,美股銀行股集體大漲。

截至2023年3月15日,第一共和銀行的現金頭寸約為340億美元,不包括美國銀行、花旗集團、摩根大通、富國銀行、高盛、摩根士丹利、紐約梅隆銀行、PNC銀行、道富銀行、特魯斯特銀行和美國銀行的300億美元未投保存款,按市場利率計算,初始期限為120天。

2023年3月10日至3月15日,第一共和銀行從美聯儲的借款從200億美元到1090億美元不等,隔夜利率為4.75%。

自2023年3月9日停業以來,第一共和銀行還以5.09%的利率增加了100億美元的聯邦住房貸款銀行短期借款。

據央視新聞,第一共和銀行是美國第14大銀行,截至2022年底,該銀行擁有約2130億美元的資產。有報道稱,在上周第一共和銀行股價開始暴跌前,該銀行的多名高管已拋售了價值1200萬美元的本銀行股票。

就在早些時候,標普與惠譽都將第一共和銀行的信用評級下調至垃圾級,此前兩天,穆迪將該行評級加入有可能下調的“負面觀察”名單。

值得注意的是,歐洲方面也開始出手救助遭遇危機的瑞士信貸。

瑞信方面當地時間16日早些時候宣布,將從瑞士中央銀行借款最多500億瑞士法郎,約合540億美元,并稱此舉旨在“提前加強流動性”,提振消費者信心。瑞信也成為2008年金融危機以來首個接受央行救助的大型全球性銀行。

當地時間3月16日,瑞士聯邦委員會召開特別會議討論瑞士信貸銀行情況,但是沒有提供有關會議內容和細節。

當地媒體稱,瑞士金融市場管理局和瑞士國家銀行的代表向瑞士聯邦委員會通報了瑞信相關情況。

據央視財經報道,第一共和銀行在上周晚些時候遭到擠兌。硅谷銀行事件發生后,憂心忡忡的客戶在美國第一共和銀行位于加州的一處分行門前排隊取錢。

值得注意的是,一直以來第一共和銀行都是業內的“優等生”,其業務和估值都為同行所羨慕——因為它的貸款業務圍繞著富有客戶(如馬克·扎克伯格)發放巨額抵押貸款,這些貸款幾乎沒有可能變成壞賬。

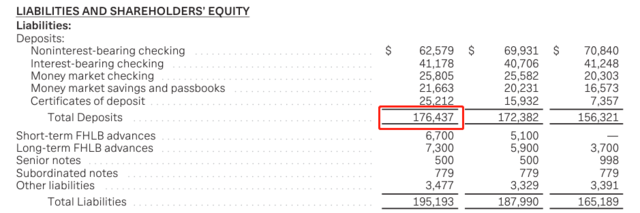

自1985年在舊金山成立以來,該銀行一直保持盈利,凈沖銷也一直低于行業平均水平。截至去年年底,該行的存款達到了1764億美元。

該行年報顯示,截至去年12月31日,其“房地產抵押貸款”的公允市場價值為1175億美元,比其1368億美元的賬面價值低193億美元。而僅這一項資產類別的差值就已超過了該行自身174億美元的總股本。

據第一財經3月15日報道,某美國對沖基金合伙人對記者表示:“第一共和銀行(FRC)從周一開始就無法取款,周二雖然接受了我的提款指令,但以前只要幾秒鐘就能到賬,昨天說要48小時。”

13日下午,上述人士就發現第一共和銀行賬戶里的資金無法提取,交易指令顯示一直處于“暫停”(pausing)狀態,前后嘗試了兩筆大額和小額(40000美元和400美元)皆顯示失敗。

圖片來源:視覺中國

直到14日下午,交易指令開始被接收,然而銀行系統顯示資金在48小時內才會到賬。截至北京時間15日20:00左右,系統顯示資金終于到賬,前后整整耗時約三天近70小時。

彭博數據顯示,美國銀行在短短數日內吸收了超過150億美元新存款,成為硅谷銀行等三家美國規模較小的銀行倒閉后最大的贏家之一。由于擔心危機蔓延,尋求避險的儲戶紛紛涌向被視為“大到不能倒”的一些大銀行。

據第一財經,接近美國銀行的人士對記者表示:“在目前的情況下,銀行并不會因為獲得大量存款而感到高興,以前還可以進行同業拆借來將資金融出,現在同業的流動性情況都差強人意,因而只能投資美債,但目前美債的情況亦充滿不確定性。”

當地時間16日,美國財政部長珍妮特·耶倫在參議院財政委員會聽證會上表示,盡管硅谷銀行和簽名銀行的倒閉引發了市場的動蕩,但美國銀行體系“仍整體保持穩健”。

在硅谷銀行倒閉后,美國監管機構被迫采取緊急措施,努力阻止事態惡化,而耶倫過去一周一直是聯邦政府緊急救援行動的核心人物。

美聯儲和財政部此前公布了積極的措施,與美國聯邦存款保險公司(FDIC)一起支持兩家倒閉銀行的未保險存款,并向銀行提供更慷慨的資金以滿足提款需求。

耶倫對議員們說道:“本周的行動表明了我們確保儲戶儲蓄安全的承諾,也提振了公眾對銀行系統的信心。”

耶倫認為,硅谷銀行的崩潰本質上是無法滿足儲戶對資金的需求,隨著美聯儲加息以對抗通脹,該銀行持有的債券價值大幅降低,為了滿足流動性,銀行被迫虧本拋售債券。她還指出,硅谷銀行高水平的未保險存款也是一個惡化因素。

耶倫表示,在這種情況下存在流動性風險,我們會仔細調查這家銀行發生了什么,是什么引發了這個問題,但很明顯,這家銀行的倒閉的原因,是它無法滿足儲戶的提款要求。

她警告稱,在硅谷銀行破產后,其他銀行出現擠兌的可能性似乎很高。正在觀察銀行系統的壓力指標,確保破產銀行的問題不會蔓延到其他銀行。

在談到債務上限問題時,耶倫稱“必須提高債務上限”,否則就是把美國的信用置于風險之中,這將引發金融災難。

最近一周,銀行從美聯儲的兩項擔保工具總共借款1648億美元,顯示出硅谷銀行破產后資金緊張加劇的跡象。

美聯儲公布的數據顯示,截至3月15日當周,銀行通過貼現窗口借貸1528.5億美元,創歷史新高,高于前一周的45.8億美元。貼現窗口是銀行的傳統流動性保障。此前的歷史最高紀錄是2008年金融危機期間達到的1110億美元。另外,美聯儲新的銀行定期融資計劃(BTFP)又提供了119億美元貸款。該計劃是在上周末推出的,以美國國債等其他抵押品為抵押的,向銀行提供期限最多一年的貸款。

綜合來看,通過這兩家擔保機構提供的信貸表明,在加州硅谷銀行和紐約簽名銀行上周相繼倒閉后,銀行體系仍很脆弱,正在應對存款轉移問題。上周其他信貸額度總計1428億美元,其中包括FDIC為硅谷銀行和簽名銀行提供的貸款。

聲明:文章內容和數據僅供參考,不構成投資建議。投資者據此操作,風險自擔。

編輯|孫志成 杜宇 杜恒峰

校對|劉小英

每日經濟新聞綜合第一財經、央視新聞、每經網、央視財經

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP