2025-09-06 10:43:33

29年來首次!全球央行黃金儲備反超美債;特斯拉向馬斯克提供1萬億美元天價薪酬方案;博通獲百億美元“神秘”大單,英偉達一周市值蒸發1700億美元;蘋果iPhone 17下周來襲。

每經記者|岳楚鵬 宋欣悅 每經編輯|高涵

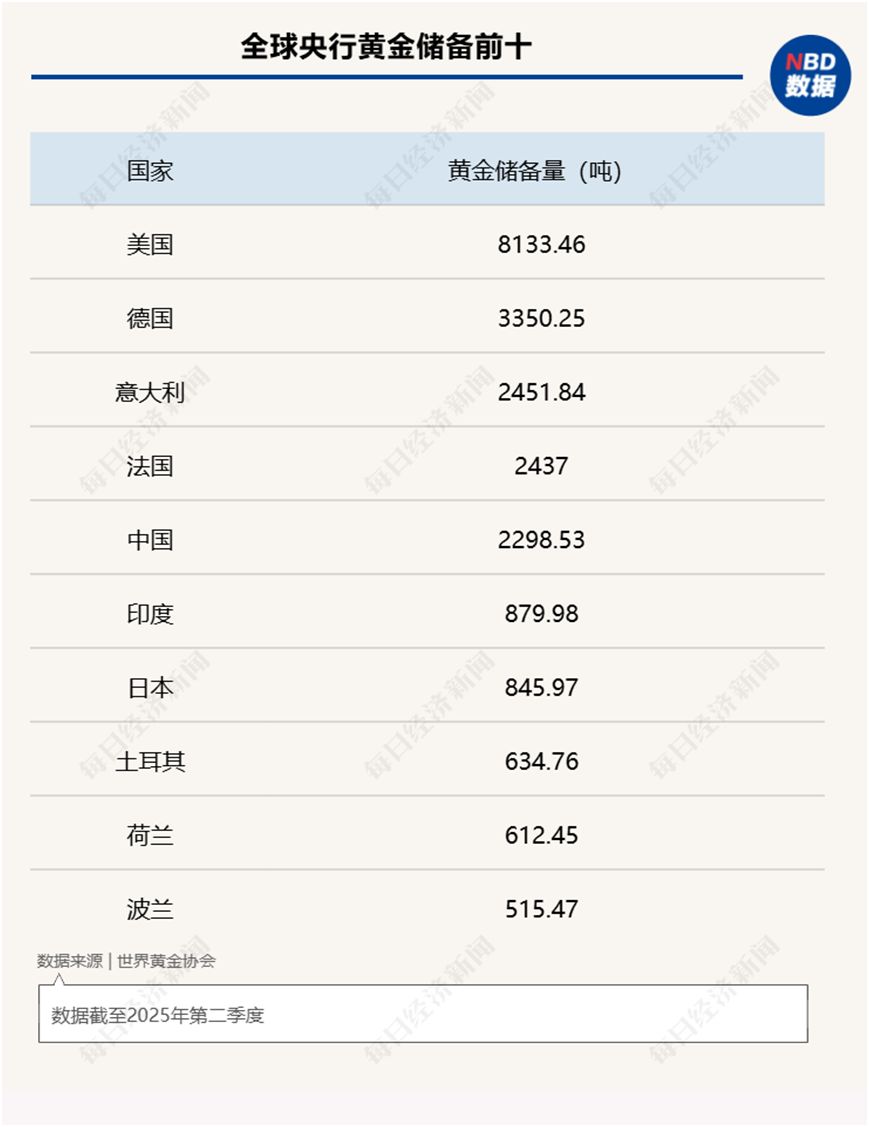

◆近日,黃金在除美聯儲外央行儲備占比29年來首超美國國債,與此同時,全球央行已連續14個季度凈購入黃金。這反映了各國央行在戰略性調整儲備資產結構:從美元債券轉向黃金等實物資產。中信建投期貨貴金屬首席分析師王彥青指出,當前與1970年代相似,黃金再次成對沖通脹、應對不確定性的關鍵資產。

◆1萬億美元!特斯拉向馬斯克提供天價薪酬方案;博通獲100億美元“神秘”大單,英偉達市值一周蒸發超1700億美元;蘋果iPhone 17下周來襲;xAI工程師“叛逃”OpenAI:套現700萬美元,盜走“價值數十億美元”代碼庫。

29年來首次!

全球央行黃金儲備反超美債,

“去美元化”加速?

黃金,這一古老資產,正在挑戰現代金融體系的基石——美國國債。

近日,一組數據在華爾街“刷屏”:9月3日,資管機構Crescat Capital合伙人兼宏觀策略師塔維?科斯塔(Tavi Costa)匯編并發布數據顯示,在金價創下新紀錄之際,黃金在除美聯儲外央行的儲備占比,自1996年以來首次超過美國國債。

黃線:黃金在央行儲備中的占比;藍線:美債在央行儲備中的占比(圖片來源:Tavi Costa)

科斯塔認為,這一轉折點可能是“近代史上最重大的全球再平衡的開始”。這反映了各國央行在戰略性調整儲備資產結構:從美元債券轉向黃金等實物資產。

中信建投期貨貴金屬首席分析師王彥青向《每日經濟新聞》記者(以下簡稱“每經記者”)指出,各國央行持續增持黃金,是為了逐步降低對美元資產的依賴,從而分散單一儲備貨幣可能帶來的潛在風險。“黃金正處于歷史上的第三輪大牛市。”

9月5日紐約尾盤,現貨黃金漲1.22%,報3589.29美元/盎司,美國非農就業報告發布后瞬間拉升,并在北京時間00:30達到3600.16美元創歷史新高。

近年來,美債在全球外匯儲備組合中基本處于“原地踏步”狀態,而各國央行的黃金持有量卻大幅攀升。近期,黃金已超越歐元,成為僅次于美元的全球第二大儲備資產;而它在除美聯儲以外央行儲備中的占比,正式反超美國國債。

塔維?科斯塔將這一現象定義為一個“具有重大意義的里程碑”,認為它預示著全球儲備管理正發生深層次、長期性的結構變化。“黃金正在成為各國央行的關鍵戰略儲備資產,”他寫道,“我們目前見證的情景,很可能是全球儲備構成重大調整的初期階段。”

世界黃金協會(WGC)的數據進一步印證了這一趨勢:自2020年第三季度以來,全球央行已連續14個季度凈購入黃金。購金量更是呈現出前所未有的增長加速態勢。過去三年,每年央行購金量均超過1000噸,幾乎是此前十年年均水平的兩倍。其中,各國央行在2022年購買了1082噸黃金,2023年購買了1037噸,2024年則創下了1180噸的紀錄。

這一趨勢預計仍將繼續。WGC今年6月發布的《2025年全球央行黃金儲備調查》顯示,95%的受訪央行認為,未來12個月內將繼續增持黃金。這一比例創下自2019年開展首次該調查以來的最高紀錄,同時也較2024年的調查結果上升了17個百分點。

央行集體“囤金”,主要是為了降低儲備資產風險。中信建投期貨貴金屬首席分析師王彥青向每經記者指出,在2022年俄烏沖突后,俄羅斯央行近一半外匯儲備遭西方凍結。這一“黑天鵝”事件給各國央行敲響警鐘:美元資產并非絕對安全。此后,許多國家開始重新評估儲備資產的安全性,將黃金視為一種“不受任何主權限制的終極硬通貨”持續增持,以對沖極端風險。

在全球央行持續增持的推動下,金價一路走強。今年以來,黃金期貨價格上漲了36%,遠超同期標普500指數8%和比特幣19%的漲幅。

僅8月份,金價上漲逾3.5%。分析師JC Parets指出,自1968年以來,黃金從未出現過連續八個月月線收漲的情況。

“目前黃金正處于第三輪大牛市,這輪上行的走勢可能會持續數年甚至超過十年,”王彥青向每經記者表示。

回顧歷史,黃金經歷過兩次輝煌,每次都與全球金融體系的重大變革緊密相關。

第一輪黃金牛市(1971年至1980年):1970年代,布雷頓森林體系崩潰后,美元與黃金脫鉤,全球進入滯脹困局。兩次石油危機的高通脹動搖了美元信用,黃金作為對沖通脹和貨幣貶值的首選資產,價格在1970年代飆升了20倍以上——倫敦金從每盎司38美元漲至850美元。當時就有人稱,“通脹猛于虎,黃金貴如油”。在這一時期,黃金成為對抗經濟動蕩的“避風港”。

第二輪黃金牛市(2001-2011):2008年次貸危機和后續歐債危機接連沖擊發達經濟體金融體系,主要國家被迫實施“大放水”式的寬松政策以紓困經濟,主權債務風險凸顯。在此背景下,避險資金大量涌入黃金市場,推動黃金在2000年代中后期步入第二個牛市。2001年至2011年的十年間,國際金價從每盎司255美元一路攀升到1920美元上方,累積漲幅超6倍。

王彥青認為,當前全球通脹處于高位,美聯儲的獨立性和美元的信用正受到質疑,再加上地緣政治沖突此起彼伏,國際秩序面臨重構。“如今的局面與1970年代十分相似。貨幣體系不穩定、通脹與地緣風險抬頭,”這讓黃金再次被各國央行和投資者視為對沖通脹、應對不確定性的關鍵資產。

圖片來源:每日經濟新聞 劉國梅 攝

黃金受追捧的另一面,是債券市場正陷入低迷。就在黃金屢創新高時,全球長期國債收益率也攀升至數十年未見的高位,債券價格則大幅下挫。

德意志銀行的分析顯示,從5年期或者10年期美債滾動回報來看,2020年代恐將成為美國國債有記錄以來“最糟糕的十年”,尤其是長期國債。以iShares 20+年期國債ETF追蹤的債券為例,近年來累計跌幅已超過40%。9月3日,現貨黃金漲至每盎司3578.80美元,創歷史新高。同日,日本30年期國債收益率創下歷史新高。此前一天,30年期英國政府債券收益率攀升至1998年以來的最高點,美國30年期國債收益率一度觸及5%。

事實上,債市長達近40年的超級牛市已宣告終結。自1980年代初美國國債收益率見頂以來,全球進入了長周期的利率下行和債券牛市。然而這一趨勢在近年被逆轉。2022年,美聯儲為遏制通脹大幅加息并縮減資產負債表,令債券市場遭遇劇烈調整。10年期美債收益率從2020年的0.5%低位一路攀升,到2023年曾一度超過5%,觸及2007年以來的最高水平;歐洲和日本的長期國債利率也升至數十年未見的高點。由于收益率上行意味著債券價格下跌,投資者持有的大量國債市值大幅縮水。

這種罕見的債市熊市,折射出市場對通脹和債務風險的雙重擔憂。更深層次的,是投資者開始質疑美國巨額債務的可持續性和財政紀律前景。

2024年至2025年,美國聯邦赤字和債務規模繼續攀升,市場開始擔心所謂“財政主導”的風險——即央行政策可能不得不從屬于政府融資需要,削弱反通脹決心。

加圖研究所(Cato Institute)警告稱,如果當前美國長期債務趨勢不扭轉,最終可能迫使美聯儲陷入兩難:要么被迫容忍更高通脹以稀釋債務,要么大幅加息捍衛幣值但引發財政危機。

正因如此,原本被視為“無風險”的國債,如今要求更高的風險溢價才能吸引投資者,而避險資金則轉向不受信用風險影響的黃金等資產。

歷史數據也顯示,美國政府債務/GDP之比,與黃金價格長期呈正相關。當債務攀升、市場對未來信心不足時,往往也是金價走強之時。如今,美債收益率飆升與金價上漲并行,正是上述市場心態的寫照:面對高通脹、高債務和高地緣風險的“三高”環境,讓黃金對債券的吸引力空前提高。

對于未來黃金價格走勢,多家機構“唱多”。

高盛近日將其2025年底的黃金目標價上調至每盎司3700美元,并設定了2026年中期4000美元的基準目標。高盛還提出,如果美聯儲的獨立性受到政治壓力的侵蝕,可能引發資本從美債市場外流。屆時金價可能飆升至每盎司4500美元,甚至5000美元。

美銀分析師預計,到2026年上半年國際金價將觸及每盎司4000美元。摩根大通預測,到2025年第四季度,金價平均將達到每盎司3675美元,并預計在2026年第二季度有望觸及4000美元。

華爾街的集體看多,不僅是對黃金自身價值的肯定,更是對當前全球宏觀經濟風險,特別是對美國國債未來前景的一種深刻憂慮。黃金的第三個“黃金時代”,或許才剛剛拉開序幕。

馬斯克獲1萬億美元薪酬包,

要完成三大目標,

特斯拉市值須破8.5萬億美元

馬斯克 圖片來源:視覺中國

當地時間9月5日,特斯拉向其首席執行官馬斯克提出了一項史無前例的薪酬協議,潛在價值超1萬億美元,這也是美國企業歷史上規模最大的高管薪酬方案。

這項備受矚目的提案旨在激勵馬斯克在未來數年繼續領導特斯拉,設定了一系列雄心勃勃的業績基準。根據新方案,馬斯克必須繼續留在特斯拉,擔任首席執行官或負責產品、運營的高管,才有資格獲得股份。

此外,提案要求,馬斯克需要達成一系列極具挑戰性的目標,將公司市值從目前的約1萬億美元提升至至少8.5萬億美元。

盈利目標方面,調整后EBITDA目標從500億美元起步,最高目標為4000億美元,接近當前的24倍。

另外還有四個產品目標:特斯拉汽車累計交付量達到2000萬輛、活躍FSD訂閱用戶數量連續3個月超過1000萬人、累計交付100萬臺機器人,以及有100萬輛Robotaxis同時在商業運行。

值得注意的是,周五的文件中還包含一項不具約束力的股東提議,建議特斯拉投資馬斯克的xAI初創公司。這一構想馬斯克本人也曾多次公開討論。

特斯拉董事會主席羅賓?德霍姆(Robyn Denholm)和董事凱瑟琳?威爾遜-湯普森(Kathleen Wilson-Thompson)在致股東信中表示,留住并激勵馬斯克,對特斯拉實現這些目標并成為歷史上最有價值的公司至關重要。

受上述消息刺激,周五美股盤中,特斯拉股價一度漲超5%。截至收盤時,特斯拉上漲3.64%,市值報1.13萬億美元。

有媒體指出,盡管馬斯克的時間被多方事務占據,但這份新協議仍凸顯了他對特斯拉的絕對掌控力。

博通獲百億美元“神秘”大單股價創新高

英偉達一周市值蒸發超1700億美元

9月5日,據媒體報道,OpenAI計劃從2026年起與博通公司合作,開始生產自研人工智能芯片。OpenAI此舉旨在滿足其人工智能程序對算力日益增長的需求,同時減少對英偉達的依賴。

此前一日,博通公布了強勁的第三財季財報。公司營收達到159.6億美元,同比增長22%,并實現了41.4億美元的凈利潤,第四財季,博通預計收入為174億美元,明顯高于華爾街分析師的預期值170.2億美元。

博通CEO陳福陽(Hock Tan)表示,公司已獲得一位未披露身份的新客戶價值100億美元的訂單。有媒體報道稱,該客戶正是OpenAI。

OpenAI曾是英偉達芯片的早期大客戶,對高性能計算硬件的需求極為龐大。奧爾特曼上個月還表示,由于下一代大模型GPT-5帶來的算力需求,公司計劃在未來五個月內將其計算集群規模擴大一倍。

周五收盤,英偉達跌2.7%,而博通漲9.41%,股價創新高的同時市值達到1.58萬億美元。本周,英偉達累計跌超4%,市值蒸發超1700億美元(約合人民幣12140億元);AMD跌超7%。

自4月觸底以來,博通已上漲逾100%,成為全球第七大市值公司,也是全球第二大半導體公司,僅次于英偉達,領先于臺積電。

iPhone 17要漲價?

首款折疊iPhone快來了

北京時間9月10日凌晨1點,蘋果將召開秋季發布會,按照慣例,蘋果將推出新系列iPhone手機,而iphone 17的漲價似乎已成定局。

華爾街投行杰富瑞分析師Edison Lee在7月的一份報告中表示,iPhone 17的平均售價將上漲50美元。高盛分析師表示,蘋果設備的平均售價可能會上漲,而且蘋果的手機組合一直偏向更昂貴的價格。

摩根大通分析師則預測,蘋果有可能取消Pro的入門級版本,用戶需要花費1099美元才能購買iPhone Pro,與更高的價格對應,iPhone 17 Pro的存儲空間將超過前一代。

就在市場熱議iPhone 17系列是否將全面漲價之際,蘋果在未來產品布局上的更大野心也悄然浮出水面。

圖片來源:每日經濟新聞 張建 攝

據天風國際證券分析師郭明錤透露,蘋果計劃于2026年推出其首款可折疊iPhone,并計劃于2028年跟進發布可折疊iPad。兩款可折疊設備均采用超薄玻璃蓋板解決方案,由康寧公司獨家供應玻璃材料。

郭明錤預測,2026年折疊iPhone出貨量將達800萬~1000萬臺,2027年有望增長至2500萬臺。

xAI工程師“叛逃”OpenAI:

套現700萬美元,

盜走“價值數十億美元”代碼庫

9月2日 橋水基金創始人達利歐(Ray Dalio):

特朗普正帶領美國滑向1930年代,整個華爾街卻因恐懼陷入沉默。美國三年內將面臨債務危機,巨大財政缺口將迫使大規模發債,國際投資者已開始從美債轉向黃金投資。

9月2日 特斯拉首席執行官埃隆·馬斯克(Elon Musk):

未來特斯拉約80%的價值將來自Optimus機器人,FSD(全自動駕駛)和Optimus的規模化將是特斯拉最為重要的事項。

9月4日 斯坦福大學教授、人工智能著名學者吳恩達:

市場對AI開發者的需求遠未被滿足,但計算機科學(CS)專業畢業生卻面臨著失業率上升的困境。根源在于,大多數高校的課程體系未能及時跟上AI時代的步伐。計算機科學基礎知識仍是核心,但需與AI工具結合,70%的基礎知識加30%的AI新技能才能造就高效開發者。

美國8月份失業率創近4年新高

美聯儲9月降息概率逼近100%

美東時間周四,美國勞工部公布的非農業部門就業數據顯示,美國8月份失業率較上月增加0.1個百分點升至4.3%,創近4年來新高。

數據顯示,8月份美國非農就業人數僅增加2.2萬,較7月份修正后的7.9萬大幅下降,并遠低于市場預期。經濟學家此前預計,美國8月份就業崗位將增加7.5萬個。

9月5日,CME美聯儲觀察最新數據顯示,美聯儲9月維持利率不變的概率僅余0.6%,而降息25個基點的概率高達99.4%,逼近100%。

本周,美股三大指數漲跌不一。其中,道指累計下跌0.32%,標普500指數漲0.33%,納指漲1.14%。

美元指數在非農日跌0.56%,本周累漲0.11%,報97.74。

美元疲軟助推黃金上漲,現貨黃金本周漲超4%,周五盤中一度站上3600美元。

美債收益率全線下挫,美國10年期國債收益率本周跌近15個基點,美國2年期國債收益率本周跌近11個基點。

免責聲明:本文內容與數據僅供參考,不構成投資建議,使用前請核實。據此操作,風險自擔。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP