每日經濟新聞 2021-01-25 19:51:48

◎靖遠煤電公開發行可轉債(靖遠轉債)發布的相關公告,下修條款中有關修正后的轉股價格限制出現了前后不一致的表述。

◎截至今日收盤,靖遠轉債又下跌了1.88%,轉股價值進一步縮水至81.98元。

圖片來源:攝圖網

每經記者 王海慜 每經編輯 謝欣

轉股價格下修條款是上市公司可轉債發行有關公告中的必備條款,不過近期《每日經濟新聞》記者在查閱由中信證券作為保薦機構的靖遠煤電公開發行可轉債(靖遠轉債)的相關公告時,發現下修條款中有關修正后的轉股價格限制出現了前后不一致的表述。

去年12月8日,靖遠煤電發布的《公開發行可轉換公司債券募集說明書》中,就轉股價格下修的幅度,曾多次明確“修正后的轉股價格不得低于最近一期經審計的每股凈資產值和股票面值。”然而在同日發布的《公開發行可轉換公司債券發行公告》中對此卻只字未提。

靖遠煤電本次發行可轉債的初始轉股價格為3.33元/股,而在今年1月22日靖遠轉債上市首日,靖遠煤電的股價僅為2.82元,此時靖遠轉債的轉股價值為84.68元,較100元的面值大幅折價15.3%。有分析認為,這也是導致靖遠轉債在上市首日就破發的主要因素之一。

截至去年三季度末,靖遠煤電的每股凈資產為3.46元,高于初始轉股價。如果未來靖遠煤電的每股凈資產始終不低于3.33元/股,那么靖遠轉債的轉股價下修條款幾乎就形同虛設。

有分析認為,在這樣的情況下,投資者如果僅看《公開發行可轉換公司債券發行公告》,容易誤以為靖遠轉債的轉股價下修幅度完全可以突破每股凈資產限制,就有可能做出錯誤的投資決策。

證券律師宋一欣今日接受《每日經濟新聞》記者采訪表示,雖然對于靖遠轉債轉股價下修條款公司曾公告應以債券募集說明書的內容為準,但是中信證券作為靖遠轉債的保薦機構,對發生重要價格事項需要參照閱讀一節,是否勤勉盡責地盡到了注意義務,這里是存疑的。保薦人對此應該作出合理的解釋。

今年1月22日,由靖遠煤電發行的靖遠轉債迎來了上市首日。根據公告顯示,在靖遠轉債網上發行階段,中簽率僅為0.021%,顯示了投資者的較高打新熱情。 不過讓中簽的投資者郁悶的是,靖遠轉債在上市首日即告破發。

1月22日早間開盤后,靖遠轉債雖然價格一度有沖高動作,不過隨后便掉頭向下。截至當日收盤,靖遠轉債大幅下跌6.85%。

近日,《每日經濟新聞》記者在查閱靖遠煤電公開發行可轉債的相關公告時,發現了兩份公告的下修條款中有關修正后的轉股價格限制出現了前后不一致的表述。

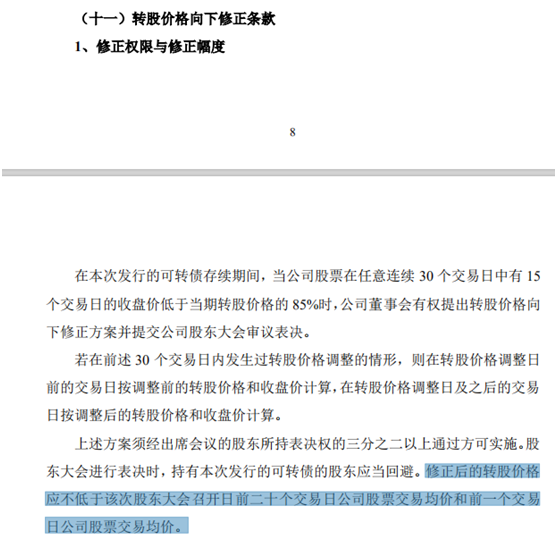

圖片截自靖遠煤電《公開發行可轉換公司債券發行公告》

在去年12月8日,靖遠煤電發布的《公開發行可轉換公司債券發行公告》中,就轉股價格下修的幅度,該公告僅表示“修正后的轉股價格應不低于該次股東大會召開日前二十個交易日公司股票交易均價和前一個交易日公司股票交易均價。”

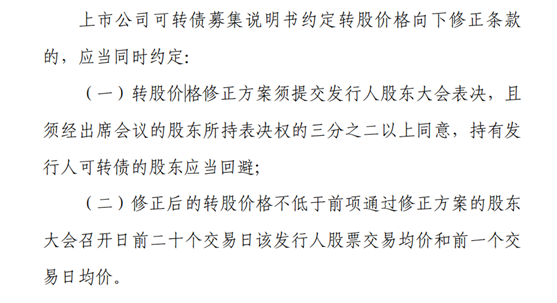

圖片截自靖遠煤電《公開發行可轉換公司債券募集說明書》

然而,靖遠煤電在同日發布的《公開發行可轉換公司債券募集說明書》中,就轉股價格下修的幅度,該公告除了表示“修正后的轉股價格應不低于該次股東大會召開日前二十個交易日公司股票交易均價和前一個交易日公司股票交易均價。”外,還明確指出:“同時,修正后的轉股價格不得低于最近一期經審計的每股凈資產值和股票面值。”這一表述在這份《公開發行可轉換公司債券募集說明書》中一共出現了3次。

記者查閱去年修訂的《上市公司證券發行管理辦法》和最新修訂的《可轉換公司債券管理辦法》發現,對于上市公司可轉債募集說明書中的有關轉股價下修條款都沒有強制規定需有“修正后的轉股價格不得低于最近一期經審計的每股凈資產值和股票面值”這樣的表述。

然而,事實上,仍然有不少最近發行的可轉債,如美力轉債、上銀轉債、世運轉債、鋒龍轉債等在發行公告中明確規定:“修正后的轉股價格不得低于最近一期經審計的每股凈資產值和股票面值。”

北京某券商投行人士向《每日經濟新聞》記者表示,“沒有看到可轉債的有關規則對此有強制規定,不過一般國企會規定可轉債轉股價下修不得低于每股凈資產,因為國企融資是不可以低于凈資產的。”

公開信息顯示,靖遠煤電的實際控制人為甘肅省國有資產監督管理委員會,屬于地方國企。

根據靖遠煤電去年12月8日發布的《公開發行可轉換公司債券發行公告》,本次發行的可轉債的初始轉股價格為3.33元/股,該價格不低于最近一期經審計的每股凈資產。

然而,去年12月8日收盤,靖遠煤電的股價為3.06元/股。以此計算,靖遠轉債的轉股價值只有91.9元,低于100元的發行面值。而在今年1月22日靖遠轉債上市首日,靖遠煤電的股價進一步跌至2.82元,此時靖遠轉債的轉股價值進一步縮水至84.68元,較100元的面值折價15.3%。有分析認為,這也是導致靖遠轉債在上市首日就破發的主要因素之一。

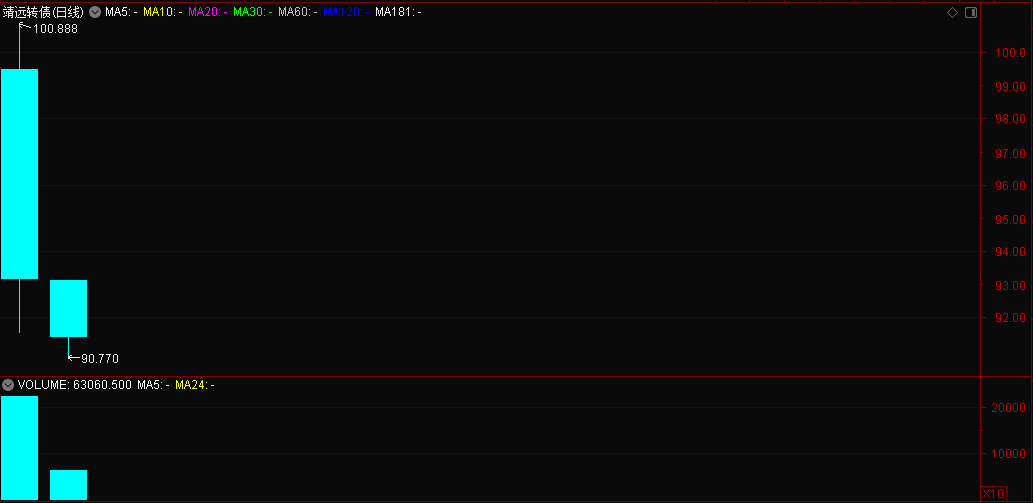

靖遠轉債日K線圖

據Choice數據顯示,截至去年三季度末,靖遠煤電的每股凈資產為3.46元,高于初始轉股價。如果未來靖遠煤電的每股凈資產始終不低于3.33元/股,那么靖遠轉債的轉股價下修條款幾乎就形同虛設。通常而言,對可轉債投資者而言,下修條款可以起到保護投資者利益的作用。

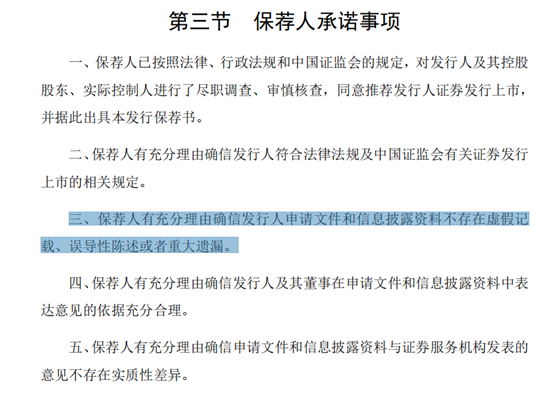

值得注意的是,在去年12月8日,靖遠煤電與上述《公開發行可轉換公司債券發行公告》《公開發行可轉換公司債券募集說明書》同時發布的《中信證券股份有限公司關于公司公開發行可轉換公司債券之發行保薦書》中,保薦人中信證券有這樣的承諾:“保薦人有充分理由確信發行人申請文件和信息披露資料不存在虛假記載、誤導性陳述或者重大遺漏。”

然而事實上,在靖遠轉債發行階段的相關公告中或已出現了轉股價下修條款的“遺漏”。

在這樣的情況下,投資者如果僅看了上述《公開發行可轉換公司債券發行公告》,容易誤以為靖遠轉債的轉股價下修幅度完全可以突破每股凈資產的限制,就有可能做出錯誤的投資決策。

記者在某投資者交流平臺上發現,就靖遠轉債未在《公開發行可轉換公司債券發行公告》中明確指出“修正后的轉股價格不得低于最近一期經審計的每股凈資產值”引發了一些投資者的非議。

對此有投資者評論道:“上市公司這樣出不一致的公告,有點不講武德。”

截至今日收盤,靖遠轉債繼首日破發后,又下跌了1.88%,轉債價格已較面值折價8.6%,轉股價值也進一步縮水至81.98元。

如果未來由于凈資產的限制,靖遠轉債轉股價無法下修,那么投資者還有什么其他方法可以解套呢?

上海金輿資產基金經理趙彤向記者表示,轉股價下修并不是可轉債投資者的唯一出路,可轉債還有可能觸發回售條款,即在最后兩個計息年度,任何連續 30日股票收盤價低于當期轉股價的70%,可轉債持有人可以將可轉債以“100元+當期利息”回售給上市公司。不過由于靖遠轉債的期限是6年,所以如果要觸發回售條款投資者還需要等待4年之久。除了下修、回售之外,可轉債投資者還可以期待正股上漲帶來轉股價值提升,進而引發可轉債價格上漲,但這具有較大的不確定性。

今日晚間,靖遠煤電發布公告稱,近日,公司收到控股股東靖煤集團通知,靖煤集團通過深交所大宗交易系統減持了所持公司的全部可轉債,此次減持數量675萬張。

雖然大股東在上市公司發行的可轉債上市后不久就進行減持并不少見,但不少投資者對靖煤集團即使可能虧本也要清倉式減持的行為還是感到有些詫異。

今日,《每日經濟新聞》記者就上述兩份公告在下修條款上存在前后不一致問題致電靖遠煤電,公司有關人士向記者表示,此次靖遠轉債發行的相關公告內容均由保薦機構中信證券來完成,公司則是負責對內容進行審核。

該人士表示,公司在《公開發行可轉換公司債券發行公告》中指出,“本公告僅對發行靖遠轉債的有關事宜向投資者作扼要說明,不構成本次發行靖遠轉債的任何投資建議。投資者欲了解本次靖遠轉債的詳細情況,敬請閱讀《公開發行可轉換公司債券募集說明書》。”所以在她看來,《公開發行可轉換公司債券發行公告》只是簡要地說明了此次可轉債發行的有關事項,有關轉股價下修條款等內容,投資者應以《公開發行可轉換公司債券募集說明書》披露的內容為準。

對此,上海漢聯律師事務所合伙人、證券律師宋一欣今日接受《每日經濟新聞》記者采訪表示,靖遠轉債發行階段在同一日公布的兩份公告中轉股價下修條款出現前后不一致現象,確如公司所稱的系簡要公告(《公開發行可轉換公司債券發行公告》)中表述應以募集說明書為準加以參照閱讀,這本身沒錯,但是簡要公告對重大價格事項的“遺漏”,顯然令人十分遺憾,也容易引起誤解。這種“遺漏”雖然不構成證券法意義上的“重大遺漏”,但不能要求且投資者也沒有義務對這兩個公告的差別事項予以參照閱讀,價格事項是令投資者關注的重大事項,簡要公告中也應表述完整。

他認為,在這中間,中信證券作為中介機構,對發生重要價格事項需要參照閱讀一節,是否勤勉盡責地盡到了注意義務,這里是存疑的。保薦人對此應該作出合理的解釋。

另外,某證券維權律師就此情況向記者談了自己的看法,雖然法定信披的文件遠遠不止一件,如果投資者漏看了,也應對損失負有一定責任,“不過,目前的大形勢下,保薦機構、中介機構即使沒有被行政處罰,也有可能被要求承擔民事連帶責任(如五洋債案),司法實踐中,法院也在努力摸索‘在無行政責任前提下如何確定民事賠償責任’。”

今日,《每日經濟新聞》記者還就靖遠轉債在發行過程中曾出現的上述有關問題向保薦機構中信證券發去采訪函,但截至發稿尚未得到中信證券的回復。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP