2023-09-06 17:49:16

本文以發生實質違約的債券作為研究對象,以企業ESG得分作為核心解釋變量,通過構建模型論證企業ESG水平與債券信用風險的相關性,為評級機構將ESG指標融入債券評級體系和為投資者預警債券違約風險提供借鑒參考。

每經特約評論員 施懿宸 李欣宇 姜雨彤

每經編輯 黃宗彥

ESG一般指環境、社會和公司治理,是從非財務的角度評價企業可持續發展能力和價值觀念的指標。將ESG信息納入企業債券信用風險預警模型,可以有效彌補傳統財務信息的不足,極大地降低信息不對稱,從而有助于提升投資者對企業債券信用風險的識別能力,減少債券信用利差,在企業債券投資中發揮重要的排雷作用。

本文以發生實質違約的債券作為研究對象,以企業ESG得分作為核心解釋變量,通過構建模型論證企業ESG水平與債券信用風險的相關性,為評級機構將ESG指標融入債券評級體系和為投資者預警債券違約風險提供借鑒參考。

實證結果,表明企業ESG得分與債券實質性違約呈顯著負相關,表明企業ESG表現越好,債券違約的可能越小。

一、債券市場風險管理與信用評級的現狀及問題

(一)債券信息披露與信用風險評價現狀

公司信用類債券信息披露規則走向統一。自2021年5月1日起,中國人民銀行會同國家發展改革委、中國證監會制定的《公司信用類債券信息披露管理辦法》(〔2020〕第22號)(以下簡稱“《辦法》”)正式施行。《辦法》首次統一公司信用類債券各環節的信息披露要求,有利于統一公司信用類債券信息披露標準、優化信息披露流程和要求、增強信息披露公開透明度,對于完善債券市場基礎制度、推動債券市場持續健康發展具有十分重要的意義。

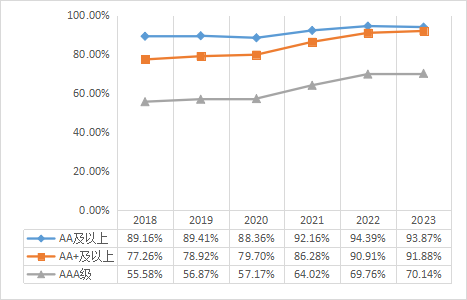

高評級債券占比提升。從信用債評級分布來看,AA及以上債券評級占比逐年上升,其中AAA級別債券評級比重增長較快。具體來看,2018年AAA級別債券占比為55.58%,2023年6月已經達到70.14%。

圖1 2018-2023年債券信用評級分布趨勢(注:統計口徑為公司債、企業債和中票,數據來源:WIND)

圖1 2018-2023年債券信用評級分布趨勢(注:統計口徑為公司債、企業債和中票,數據來源:WIND)

隨著供給側結構性改革、去產能、去杠桿等政策措施的持續推進,部分企業出現盈利能力下滑、融資難度加大等經營困難,我國債券市場信用風險加速暴露,違約事件時有發生。

2022年度近八成評級調整為三個子級以內的級別下調。根據中國銀行間市場交易商協會與中國證券業協會發布的《2022年第四季度債券市場信用評級機構業務運行及合規情況通報》,2022年度,共有122家發行人被評級機構調整了評級,其中有81.15%的發行人接受的是負面評級調整。級別下調共發生128次,其中70.31%次級別下調幅度在一次性調整三個子級以內的小幅度調整。涉及發行人原評級AAA至B級,其中AAA、AA+和AA級合計占比53.25%;AA-及以下級別占比46.75%。

2023年第二季度超九成的級別下調在2個子級以內。根據中國銀行間市場交易商協會與中國證券業協會發布的《2023年第二季度債券市場信用評級機構業務運行及合規情況通報》,2023年二季度中發生了級別上調39次,共36家發行人(注:同一發行人被多家評級機構上調級別,不重復計算)發生了均為1個子級的級別上調調整,原級別由AA-到AA+級,其中AA+上調至AAA級的最多,占比53.85%。34家發行人級別下調37次,其中94.18%的下調幅度在2個子級以內。

(二)傳統債券信用風險評價的局限性

1.評價維度存在局限,評級指標缺乏具體標準

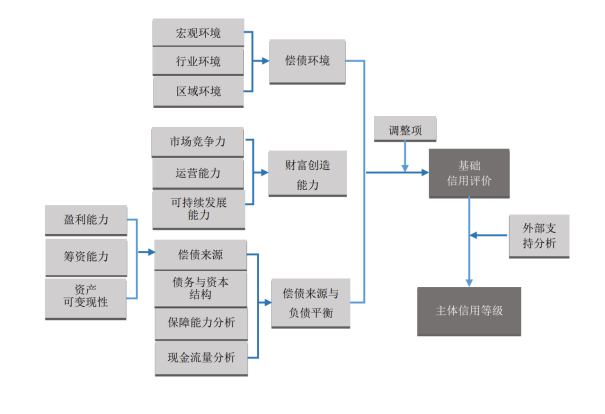

傳統信用評級模型從業務狀況和財務狀況兩個維度出發,選取企業的生產經營情況、盈利情況、償債能力、現金流狀況等指標,再結合指標權重、得分方法和評分區間等模型要素,對企業信用狀況進行評分。然而其模型主要圍繞在反映公司歷史經營狀況的會計信息,無法代表企業當前和未來持續的經營能力。雖有部分機構嘗試在評級體系中加入更多評價維度,但目前評級模型還不夠完善,部分次級評級指標缺乏具體評分標準及權重。

圖2 信用評級方法論框架

圖2 信用評級方法論框架

圖片來源:國內信評機構

2.評級結果存在虛高可能

截至2023年6月,我國AAA級債券占比達到70.14%,AA+及以上占比91.88%,全市場評級整體較高。從境外市場看,2019年美國AAA級債券發行人的比重不足1%,AAA級債券占全部債務發行額的比例更低至0.9%。與美國相比較,我國信用市場上AAA評級“泛濫”。且從內部來看,對同一家企業信用評級,國內信用評級機構評級分布明顯偏高。整體而言,我國市場信用評級存在一定的虛高情況。

3.評級調整較為滯后,信息化水平有待提高

我國債券跟蹤信用評級制度不完善,導致評級機構對信用債跟蹤修改情況不多,未能充分反映發債主體的真實信用狀況,從而出現評級調整滯后問題。在2021年《辦法》統一信息披露要求正式實施后,評級調整滯后現象有明顯改善,但仍然存在亟待改進的問題。根據《通報》,圍繞作業合規性和政策落實情況,通報個別機構的數據庫和技術系統與市場發展不相適應,內部作業系統還需持續優化,建議機構投入研發投資人服務數字化產品,從而為提升評級行業競爭力賦能。

二、ESG因素與信用風險相關性的實證分析

(一)理論分析與研究假設

通過過往研究可知,企業的ESG表現與企業的債券違約率和債券收益息息相關。ESG表現良好的企業能通過(1)降低信息不對稱;(2)增強企業經營能力;(3)降低企業經營風險;(4)增強企業履約意愿;來降低企業的債務違約概率。

本課題報告基于對文獻的梳理和前期的學術研究提出假說:企業ESG表現越好,債券發生實質違約的概率越低。

(二) 研究樣本和數據來源

本文選取2018年第一季度至2022年第四季度首次發生實質違約的企業信用債券為違約樣本,統計共計105例,作為違約組。并針對實質違約債券逐一識別出未發生違約的企業債券作為配對債券納入對照組。我們遵循同時存續、債券類型和所在行業一致,債券期限、票面利率、發行量、信用評級近似的原則進行債券配對程序。違約組與對照組同時構成本文研究的樣本,共計210例。

本文債券違約信息來自WIND,企業ESG得分來自中央財經大學綠色金融國際研究院ESG評級數據庫,其余數據均來自CSMAR數據庫。

(三) 描述性統計與相關性分析

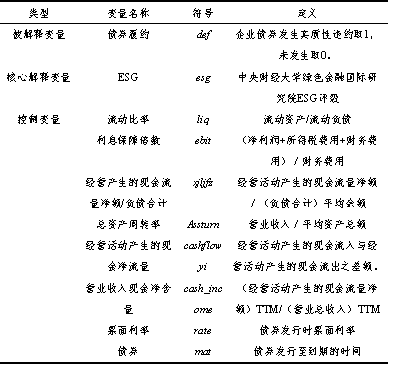

表1 變量定義

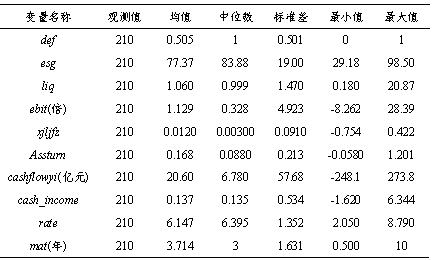

表2是全樣本描述性統計,其中esg得分標準差較大,說明企業esg得分差異較大。除def和esg以外,其他財務指標均值都大于中位數,整體財務指標表現較好。票面利率集中在6%-7%,期限集中在3-4年。

表2是全樣本描述性統計,其中esg得分標準差較大,說明企業esg得分差異較大。除def和esg以外,其他財務指標均值都大于中位數,整體財務指標表現較好。票面利率集中在6%-7%,期限集中在3-4年。

表2 全樣本描述性統計

注:***、** 和 * 分別表示相關系數在 1%、5%及 10%的顯著性水平上顯著。

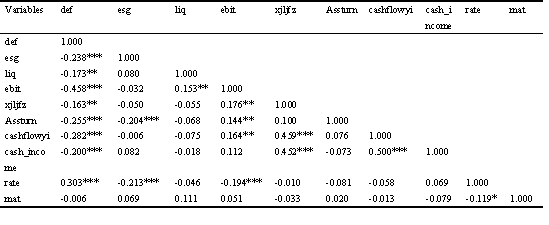

表3描述了變量之間的相關系數,大部分相關系數絕對值小于0.2,可以認為多重共線性不強,可以做下一步的回歸分析。esg得分與企業債券信用風險呈負相關性且顯著性較強。因此,可以認為在不控制其他變量的情況下,企業ESG表現越好,企業信用債券違約的可能性越低。

表3 皮爾遜相關系數矩陣

注:***、** 和 * 分別表示相關系數在 1%、5%及 10%的顯著性水平上顯著。

(四) 模型回歸結果分析

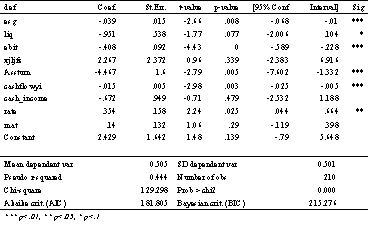

表4 企業ESG得分與債券違約相關性的Logistic回歸結果

為進一步檢驗企業ESG得分與債券信用風險相關性,本文構建Logistic模型進行實證分析。各個變量的相關系數均符合經濟常識,實證結果表明企業ESG得分與債券實質性違約呈顯著負相關,表明企業ESG表現越好,債券違約的可能越小。

三、對完善信用評級體系的建議

(一)監管端

一是對發債主體ESG信息披露提出強制性要求。我國ESG發展屬于自上而下的發展模式,在ESG信息披露發展的初期,主要依靠監管端的政策驅使。對于非上市發債主體而言,為了提高發債主體ESG信息的透明度,監管機構可采取逐步走的形式要求ESG信息披露,并通過對發債主體ESG表現進行評價等方式提高發債主體對ESG信息披露的重視程度。

二是規范發債主體ESG信息披露指標。我國尚未有明確的規范性指標體系,為了評價體系能夠更好地適應本土企業,監管機構應該盡早出臺規范性的ESG信息披露指標,為統一企業的ESG信息披露方法論打下基礎。另外,上市公司的ESG信息披露標準不一定適用于發債主體,建議根據發債主體的特點制定相應的ESG信息披露標準。

(二)發行主體端

一是提高對ESG理念的認知。企業應該端正ESG信息披露態度,不僅是滿足監管需求,更應該將ESG的理念貫徹到生產運營的方方面面,加強對員工和管理層對ESG理念的重視程度,必要時可以開展相關的培訓學習。

二是將ESG納入企業運營管理。企業可以不僅將財務績效作為考核標準,也將ESG相關指標納入績效考核,有助于修復和提升企業長期信用。

三是開展ESG信息披露。企業也可以根據ESG評價的指標體系進行對照,將表現良好的方面作為亮點進行披露,將表現欠佳的方面作為未來ESG能力建設改善的重點方向。

(三)投資端

一是評級機構應該根據新興的評級方法學,將發債主體和債券項目ESG表現納入評級體系中。根據本文實證分析得出的結果,發債主體的ESG表現可為債券違約提供預警。評級機構應該評估目前的評級體系不足之處,積極投身于建設ESG評級標準數據庫,將ESG表現納入評級體系,提高評級準確性與實用性,切實為投資者提供違約預警。

二是提高投資機構專業水平。將ESG因素納入信用評價需要專業的ESG相關從業人員,投資機構可以適當調整評級人員配置,達到能力均衡,滿足市場需要。

三是投資者應將ESG投資的理念融入債權投資的評估和篩選中。提高對發債主體ESG表現的重視程度可以使投資者識別出可能有違約風險的發債主體。同時,投資者從需求端提高對企業ESG表現的重視程度可以倒逼發債主體提高ESG信息披露程度。

作者李欣宇系中財大綠金院助理研究員;姜雨彤系中財大綠金院助理研究員;施懿宸系中財大綠金院高級學術顧問、中財綠指首席經濟學家

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP