券商中國 2018-08-02 20:59:20

比網上打新更厲害的是網下打新,但比所有打新更厲害的是券商撿新股。

總有人棄購新股,總有券商包銷新股,2016年以來,這類“撿漏”式的新股包銷收益積少成多,已經高達24.58億元。

在本輪新股發行制度中,主承銷需要對認購失敗的新股進行“余額包銷”,這就導致眾多無人認領新股直接進入券商口袋,較大程度上增強了券商做IPO項目的收益規模。

據券商中國記者統計,2016年以來,兩市共有731股出現承銷商包銷余股,承銷商認購余股合計達9813.07萬股,認購資金合計11.2億元,如券商執行“開板即賣出”策略,估算包銷盈利達到24.58億元。

相較之下,主承銷商的承銷及保薦費用合計275.05億元,這意味著,僅憑新股的“撿漏”收益,券商做這些IPO項目的收益就增加了8.93%。

作為上市公司主承銷商,券商一方面要提醒投資者打中新股要繳款;另一方面,也要對遭遇棄購的余股進行包銷,但在目前的發行估值水平下,打新相當抽獎,包銷等同撿錢。

于是乎,越多人忘記繳款,承銷商的獲利越大。不要小看這筆收益,一旦積少成多,收益規模動輒上億元。

事實上,幾乎所有新股都有人忘記繳款。據券商中國記者統計,按招股日起算,2016年以來,累計有740只新股進行招股,其中有733只新股出現余股包銷,占比超過99%。

一家中小券商的保代表示,現在各家券商營業部都會對新股中簽進行提醒,大部分人都不會放棄新股收益,就目前情況看,絕大多數個人投資者是“知道中了新股,但忘記了賬戶現金不足”。

包銷新股能多賺錢?為方便計算,我們先剔除未上市新股、未開板新股。

據券商中國記者統計,2016年以來,累計有731只新股出現余股包銷,被主承銷商認購的余股合計達到9813.07萬股,認購資金合計11.2億元。在現有市場環境下,這些新股都被認定上市后必定漲停,區別只是幾個板而已。

這也就意味著,2016年以來,券商每承銷一只新股,平均可以“撿”到新股13.42萬股,投入認購資金153.16萬元。

假設全體券商都執行“開板即賣出”,以開板日的收盤價計算,2016年以來的包銷余股可讓券商們合計獲利24.58億元(注:少數新股的配售股存在限售期)

這意味著,每承銷一只新股,主承銷商就可以獲得336.18萬元的打新收益。

不過,由于每只個股的發行規模不同,承銷商能夠撿漏的新股收益也有較大差異,最少包銷一萬多股、收益幾十萬元;多則包銷數百萬股、收益幾千萬元,包銷規模大體上與新股發行體量成正比。

據統計,在納入統計的731只新股中,有231股的包銷股數超10萬股,有48股的包銷股數超30萬股,有29股的包銷股數超50萬股,有12股的包銷股數認購超100萬股,其中華能水電、工業富聯和江蘇銀行的包銷股數最高,承銷商認購余股均超300萬股。

有多少新股被棄購,就有多少新股被承銷商撿漏,券商包銷收益除了取決于二級市場,也很大程度取決于投資者的“忘性”。

2016年以來的最大棄購股數紀錄由華能水電創造。

2017年11月,超級大盤股華能水電以2.17元發行18億新股,網下最終發行1.8億股,網上最終發行16.2億股,結果網上網下合計有449.75萬新股遭棄購,棄購金額達到975.96萬元。

華能水電的棄購數份全部由聯席主承銷商包銷,也即是由中信證券、長城證券和國泰君安證券包銷,包銷比例為0.25%。

華能水電上市后,曾連續出現4個一字漲停板,假設以開板日收盤價賣出,華能水電的主承銷商的獲利幅度可達110.60%,獲利規模達到1079.4萬元。相較之下,華能水電的承銷及保薦費為1.04億元,新股的認購收益已經相當于承銷及保薦費的10.40%。

不過,如果要論盈利能力,華能水電還排不上前列。

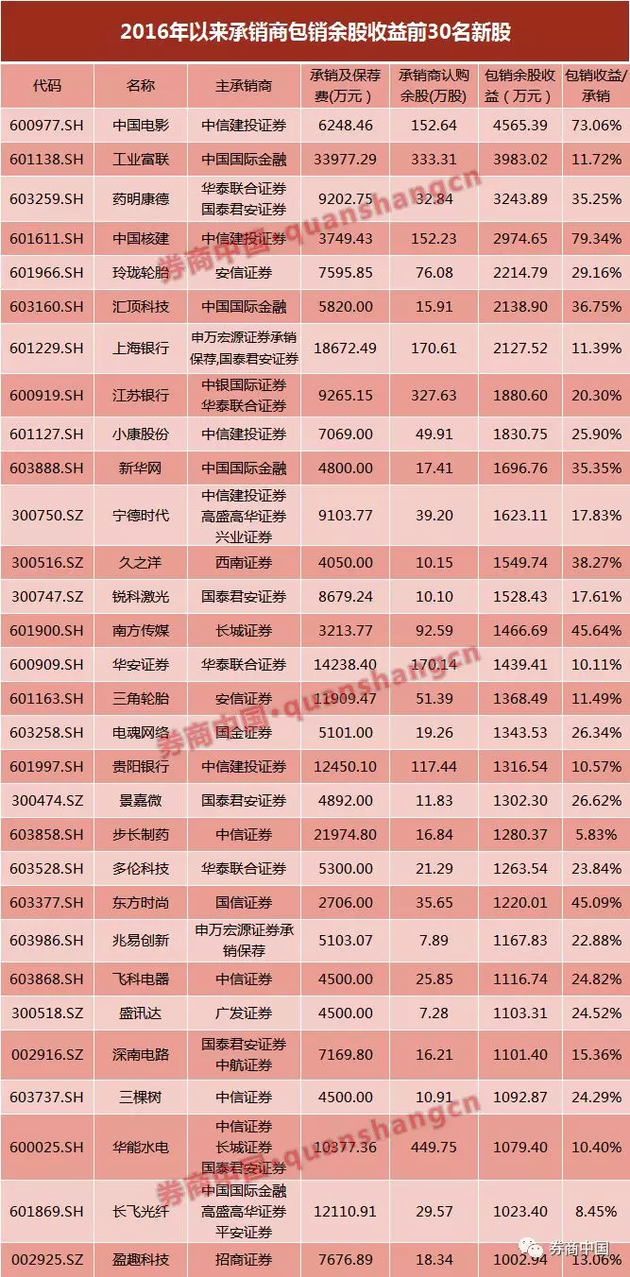

據統計,如以開板日收盤價賣出,有30只新股的包銷收益超1000萬元,有7股的包銷收益超2000萬元,中國電影、工業富聯和藥明康德位居前三,承銷商的包銷收益均超3000萬元。

2016年7月,中國電影發行新股4.67億股,結果有152.64萬股遭投資者棄購,棄購資金達1361.53萬元,這部分棄購股份全部由中信建投負責包銷,包銷比例為0.33%。

中國電影上市后,共計獲得12個連續漲停板,截至首個開板日收盤價,中信建投的包銷收益達到335.31%,獲利規模合計達到4565.39萬元。

相較之下,中國電影的承銷及保薦費僅為6248.46萬元,這意味著,憑借著余股包銷的低風險收益,中信建投在對中國電影的IPO項目又增收了73.06%。

同樣讓券商獲利不小,2018年上市的工業富聯共有333.31萬股新股遭棄購,棄購金額達到4589.64萬元,棄購股份由中金公司包銷,如在開板日以收盤價賣出,估算中金公司共計獲利3983.02萬元。

此外,藥明康德、中國核建和玲瓏輪胎的包銷收益也較高,分別被承銷商包銷32.84萬股、152.23萬股和76.08萬股,認購資金分別達到709.41萬元、528.25萬元和987.56萬元,如在第一個開板日賣出,估算包銷收益達到3243.89萬元、2974.65萬元和2214.79萬元。

據券商中國記者統計,2016年以來包銷收益過1000萬元的券商有55家,包銷收益超3000萬元的券商有20家,包銷新股收益超1億元的有中信建投證券、中金公司、中信證券、廣發證券和安信證券等5家券商。

(注:受限于包銷數據,聯合承銷視為一家公司,另外計算)

據統計,僅以上述731只新股數據來看,2016年以來,中信建投證券作為主承銷商的的包銷新股收益達到2.34億元,位居券商行業第一名,同期獲得的承銷及保薦費達到16.89億元,這意味著,包銷收益已經達到承銷保薦費的13.87%。

為中信建投帶來最多包銷收益的3只新股,包括中國電影、中國核建和小康股份,分別讓中信建投包銷了152.64萬股、152.23萬股和49.91萬股,估算包銷收益達到4565.39萬元、2974.65萬元和1830.75萬元,同時,中信建投證券對貴陽銀行的包銷收益也超千萬,達到1316.54萬元。

中金公司的包銷收益位居行業第二名,2016年以來的包銷新股收益達到1.95億元,約占同期承銷保薦費的11.59%。

其中,工業富聯、匯頂科技和新華網為中金公司帶來最多包銷收益,分別讓中金公司報銷了333.31萬股、15.91萬股和17.41萬股,估算包銷收益分別達到3983.02萬元、2138.90萬元和1696.76萬元。

此外,中信證券、廣發證券和安信證券的新股包銷收益也超1億元,分別達到1.82億元、1.41億元和1.16億元,約占同期承銷保薦費的8.20%、7.11%和8.83%。

新股包銷收益頗豐,但這樣的收益應該算哪個部門的業績?

一位中小券商的保代表示,券商對包銷的新股不會持有很久,會較快擇機賣出,具體操作操作與一般投資者無大差異,“投行部給自營部門的指令,一般都是新股開板后第一天就拋出,不會在手里停留很久。”

不過,這樣一個過程卻涉及投行部、自營部和資金部三個部門,其中投行部負責IPO項目、是包銷新股的來源部門,自營部門負責對新股進行操作、兌現新股收益,資金部門則提供包銷新股的資金,三個部門對于新股包銷都有所貢獻。

對于收益應該歸于哪個部門,一位大型券商的保代表示,“每家券商的情況都不同,大家存在討論空間,分成比例也不一樣,就看大家怎么協商了。”

有券商人士表示,包銷收益理應主要歸于投行部。

一位南方的中小券商保代表示,對于新股包銷收益,“大頭肯定是給投行,沒有投行弄來IPO項目,哪有新股可以包銷?不過,肯定會分給自營部,資金部門也會有一些,畢竟大家都參與了這個過程。”

一位大型券商的投行部負責人也表示,“新股包銷收益肯定還是以投行部為主。”

與之不同的是,一位北方的大型券商保代告訴記者,各家的處理方式不同,“有券商是都給自營,大多是大家協商分成,不過業績大頭應該給自營部門,投行部的收益主要是靠承銷。”

券商中國(ID:quanshangcn)記者 曾炎鑫

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP