每日經濟新聞 2025-11-11 14:11:21

每經編輯|段煉

首頁宣傳“成立以來年化3%”,實際持有后才發現近三個月年化收益率僅1.5%——這并非個例,而是當下不少銀行理財產品真實的收益落差。隨著2025年上半年理財市場規模突破30萬億元大關,越來越多的“收益率刺客”正浮出水面。

理財收益落差,被誰“抹”去了?據第一財經、21世紀經濟報道等多家媒體報道,記者調查發現,在收益率整體下行的背景下,不少銀行仍將“成立以來年化收益率”這一虛高數據放在醒目位置,而近一個月、三個月等更能反映真實收益的指標,卻被隱藏在層層頁面之后。此外,部分產品還通過上線初期參與“打榜”、短期拉升收益等方式營造高收益假象。

更讓投資者措手不及的是,部分產品還會在持有期間收取名為“超額業績報酬”的費用,其公示入口較為隱蔽,且規則復雜。部分投資者未充分知情的情況下被收取了該費用,進一步侵蝕了本就不高的實際收益。

圖片來源:視覺中國(圖文無關)

首頁宣傳“成立以來年化2.93%”

實際近三個月年化僅1.05%

看似光鮮的理財產品展示收益率背后,正藏匿著越來越多的“收益迷霧”。

記者近期查詢某知名股份銀行APP時注意到,該行代銷的一款R2級、最短持有7天的理財產品,標注的“成立以來年化收益率”為2.2%,但近三個月的實際年化收益僅為1.94%。另一款代銷的R2級、30天持有期產品顯示的近一年年化收益為2.44%,而最近三個月的年化收益率實際只有1.69%。這意味著,盡管展示收益率看似較高,近期購入的投資者實際獲得的年化收益已低于2%。

這一現象并不罕見。記者查閱多家銀行APP發現,當前理財產品在收益率展示方面缺乏統一標準,展示方式多達十余種,其中最常見的有“成立以來年化收益率”“近一年年化收益率”及“業績比較基準”等。

今年以來,債市波動加劇,部分R2級理財的實際年化收益已降至2%以下,但不少產品在展示端仍突出“成立以來年化收益率”這一較高數值,導致展示收益與實際表現出現明顯偏離,部分產品的偏差甚至超過1個百分點。不少投資者因此容易被誤導。

此外,投資者在購買后查詢實際年化收益的路徑也較為隱蔽。以某國有大行代銷的一款最低持有期90天的產品為例,首頁顯著位置展示的是“成立以來年化收益率2.93%”。若繼續下滑,則首先看到單位凈值走勢和成立以來收益率曲線。而“年化收益率”與“近期收益表現”等欄目被置于頁面底部,且默認僅顯示年度收益率,需點擊“更多”才能查看近三個月、近六個月等短期年化數據。記者發現,該產品近三個月年化收益率僅為1.05%,近六個月為1.46%。

某股份銀行APP上也存在類似情況。記者查詢一款已持有的招銀理財180天R2產品時發現,持倉頁顯示的近一年年化收益為2.09%,下方業績走勢圖僅呈現累計收益率。要查看更短期的收益表現,需點開“更多”選項,才能看到近一個月、近三個月等數據——其中近三個月年化收益僅為1.63%。

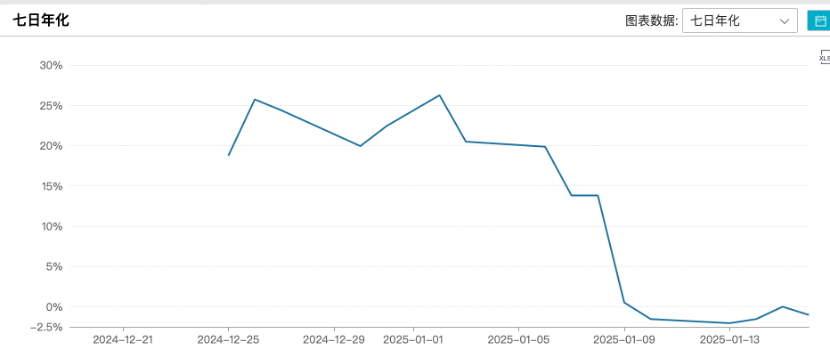

高收益理財買入后收益率斷崖式下跌

有銀行騰挪老客戶收益給新產品“打榜”

除了在收益率展示上存在模糊處理、有意淡化短期年化數據之外,記者還注意到,理財產品“打榜”現象依然存在,這在某種程度上也催生了潛在的“收益率刺客”。

去年以來,不少銀行理財投資者已經逐步意識到“理財刺客”的存在,有投資者發現,原本購買的高收益理財產品“被偷家”,買入不久后收益斷崖式下跌。金融監管部門也限制或叫停了平滑信托、理財殼產品“打榜”、收盤價估值、自建估值模型等繞開“資管新規”的操作模式。

然而一些銀行理財子公司盲目追逐規模的心態并未完全改變,部分理財子公司研發出新的“打榜玩法”。目前,一種較為盛行的方式是,通過信托專戶T-1估值模式進行理財產品間收益的騰挪,包裝出收益率超高的“打榜”產品引流和募集資金,而實際產生收益的“老產品”對應的客戶則得不到應有的收益,甚至這些“老產品”會被用于承接投資虧損,導致投資者之間的不公平。

此前,21世紀經濟報道曾多次報道,銀行理財慣用“養殼產品”來進行收益率“打榜”,通過各種方式騰挪收益給一些剛發行不久、產品規模超小的理財產品(通常只有幾百萬的資金規模),只需要不多的收益,再進行年化,就可以快速養成年化收益高達5%~15%的產品。當這些產品高居各類收益排行榜榜單,居民的投資資金涌入,由于產品規模快速擴張,這個產品的收益率旋即掉頭下滑,最終滑落到1.5%~2%的水平,真真是“泯然眾人”。

某銀行理財產品收益率 圖片來源:第一財經

這些產品收益率下滑之后就成了投資經理口中的“老產品”,不但不會傾注很多心力去維護凈值增長,有些投資經理反而會把老產品投向的一些優質資產騰挪給新發的“殼產品”,甚至各種方式把其產生的收益騰挪給新發打榜小產品。

而這些規模較大的“老產品”,正是由于其規模大,承接虧損后凈值波動也不會特別明顯,客戶端并不能及時發現“貓膩”。

“本質上是把非打榜的老產品的收益,通過信托專戶T-1估值,倒騰給打榜的、規模小的新產品。”一位股份行理財子公司人士表示。

一名理財子投資經理告訴記者,這種方式對收益的控制可以很精準。例如有渠道會和理財子溝通,為保證客戶體驗,希望理財收益率不要爆降,需慢慢回歸正常收益水平,防止出現大規模的用戶贖回。

部分收費條款理解難度大

理財經理和客服解釋互相矛盾

此外,不少投資者反映,部分理財產品的收費條款不僅理解難度大,且在不同銀行及理財子公司之間的展示方式不一,導致部分投資者在未充分理解條款的情況下便購買了產品。

以某國有大行理財子公司一款R3級、30天封閉式產品為例,其頁面顯示近三個月年化收益率為6.04%,并在交易規則中提示“可能收取超額業績報酬”,具體細節則需查閱產品說明書。

然而,該產品說明書中關于超額業績報酬的表述較為復雜:第7條聲稱“不收取產品超額業績報酬”,而第8條卻規定,若份額持有期間年化收益率超過業績比較基準區間中樞,將對超出部分按20%的比例提取超額業績報酬。

此類復雜且不統一的表述,甚至讓代銷機構的理財經理也難以準確掌握。記者就此事咨詢該行深圳某分行理財經理時,對方明確表示該產品不收取超額業績報酬。但記者隨后致電其官方客服,卻得到另一種解釋:客服人員稱“投資端與產品端收取方式不同,目前產品端不收取,但投資端需收取,因此上述兩個條款并不矛盾”。

此外,該筆費用的計算方式也較為繁瑣。根據產品說明書,需先計算出“份額持有區間年化收益率”,再據此進一步計算“投資者份額持有期超額業績報酬”,流程復雜,進一步增加了投資者的理解難度。

銀行理財市場規模持續攀升

專家:或出現“規模增、收益緩”特征

數據顯示,截至10月末,銀行理財市場規模已攀升至31.6萬億元,較9月份環比增長0.36萬億元。

據證券日報,記者走訪發現,部分銀行理財產品近3個月年化收益率攀升至10%以上。對于四季度銀行理財規模走勢,業內專家普遍持樂觀預期。

固收類產品由于收益較為穩定,符合大多數銀行理財投資者風險承受能力,因此是銀行理財主要的產品類型,占全部理財產品存續規模的比例超過95%。

隨著國內利率不斷下行,普益標準數據顯示,銀行固收類理財收益率在今年第三季度也出現整體下滑。

具體來看,截至2025年第三季度末,理財公司存續封閉式固收類理財產品的近1個月年化收益率平均水平為2.30%,環比下跌0.93個百分點;近3個月年化收益率平均水平為2.73%,環比下跌0.21個百分點。

值得注意的是,隨著政策利率中樞不斷下行,目前債券收益率位于歷史低位,固收類產品的長期收益中樞或也將呈下降趨勢。在債市利率和收益率走低背景下,投資者對資產配置的關注進一步提升。很多追求穩健的投資人將目光聚焦于“固收+”產品,而近期火熱的權益市場也進一步受關注。

顧名思義,“固收+”指在債券這種相對穩健的資產上,加一些增強收益的其他風險資產,如股票、可轉債或商品等。

《每日經濟新聞》記者了解到,銀行理財公司也在轉向推薦“固收+”相關理財產品,呈現“供銷兩旺”態勢。

中信證券首席經濟學家明明對記者表示,在低利率環境與貨幣政策穩健寬松的背景下,“存款搬家”趨勢預計持續,將為理財規模增長提供有力支撐,市場規模有望維持穩步增長。不過,廣譜利率下行會收窄票息收入空間,且監管趨嚴限制了部分傳統穩估值手段,可能導致理財產品凈值波動加大,長期收益中樞呈現緩步下移態勢,市場或將呈現“規模增、收益緩”的特征。

明明指出,低利率時期,純固收產品潛在收益不斷降低,“固收+”產品在獲取超額收益率方面優勢明顯。“我們認為,‘固收+’產品未來仍會持續增長,成為銀行理財規模增長的重要發力點,全年‘固收+’產品規模增長有望突破1.4萬億元。預計全年整體理財規模有望超過33.5萬億元。”

(聲明:文章內容和數據僅供參考,不構成投資建議。投資者據此操作,風險自擔。)

編輯|段煉 杜波

校對|何小桃

封面圖片:視覺中國(圖文無關)

每日經濟新聞綜合自第一財經、21世紀經濟報道、證券日報、每經網、公開資料等

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP